728x90

신한금융투자 김찬희 - 경제분석 (원/달러, 위보다 옆을 보는 이유)

[보고서 내용 요약]

- 국내 코로나19 재확산에 1,150원선 근접하며 연중 최고치 경신

- 단기 오버슈팅 가능하나 1,130~1,140원대 박스권 안착 기대

- 강 달러 배경 : 미국 - 비미국 경기 차별화 (갑작스럽게 미국 내 델타 변이가 급속도로 번지지 않는 이상 달러화 강세 이어질 공산 큼)

- 델타 변이 확산되면서 한국 원화 약세 but 한국은 경기 상승국면 (내수 회복세 둔화에도 제조업 호조에 근거해 향후 6개월 이상 상승국면 유지할 것으로 판단), 7월 말부터 백신 대량 보급 시작, 사망률도 낮은 상황

- 원 달러 환율은 박스권 흐름 우세

모멘텀은 좀 떨어져도 경기 상승 국면.

바이러스 리스크도 어느 시점에서는 해소 기대 → 환율 하락 전망

그러나 미국도 고용 회복세가 가팔라질 전망으로 1100원 아래로 하락 가능성 낮음.

너무 우려할 필요는 없는데 당분간 변동성은 좀 커질 것.

다음 주에 환율을 계속 체크할 것.

현재 환율보다 아래로 떨어지면 좋음.

신한금융투자 오늘의 리서치

신한금융투자 [d23]

www.shinhaninvest.com

로그인하지 않아도 보고서 PDF 다운로드가 가능하다.

KB 증권 하인환 - KB 주식시황 (증시 조정에서 확인할 리스크와 기회 요인)

[보고서 내용 요약]

[확인할 리스크 요인] ‘경제지표의 서프라이즈 or 쇼크 여부’와 ‘연준의 행보’

- 증시 조정은 '경기 회복 둔화' 우려 반영 → 곧바로 반등은 어렵다고 판단

- 6월 FOMC에서 첫 테이퍼링 언급 → 7월 14, 15일 연준 의장 연설 주목

[확인할 기회 요인] 2가지 변곡점: 주요 수급 (연기금, 외국인)의 변곡점과 재정정책의 변곡점

- 연기금 기계적 순매도 일단락 가능성.

국민연금 국내주식 목표 상단 19.8%인데 4월 기준 주식 비중 20.1%까지 감소. - 외국인 매도세 일단락 가능성.

테이퍼링 이슈 지나면 외인 매도 해소 기대 - 2013년 버냉키 탠트럼 사례 (보고서 참고) - 7월 31일 미국 연방정부 부채한도 합의 주목

연방정부 부채 총량 28.5조 달러, 부채한도는 22조 달러(30% 초과)

합의 안되면 셧다운 불가피 → 델타 변이 바이러스 확산으로 합의 가능성 높아짐

부채한도 합의 성사 시 → 증시 반등의 트리거가 될 수 있음

당장 증시가 하락 압력을 받고 어려운 건 사실이지만

기간 조정도 받아야 되고

현재 힘들지만 하반기 강한 상승장을 위한 마지막 조정이 시작됐다.

이 조정이 어디까지 이어질지는 모르지만

매수기회인 건 분명하고 상승도 제한되겠지만

이런 이벤트들이 자연스럽게 해소되면 시장은 위가 강하게 열릴 수도 있음.

너무 부정적으로만 보지 말고 지치지 말 것.

잘 이겨 내자!

- 염 이사님 코멘트 -

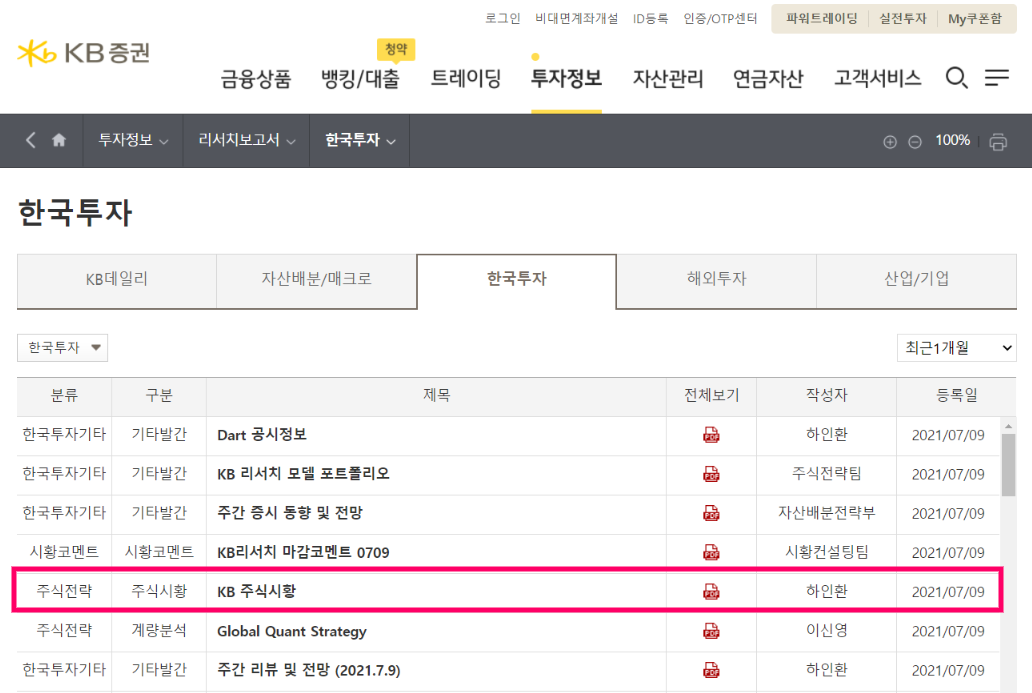

KB증권 리서치 보고서

KB증권 | 금융도 쇼핑이다!

한국투자 카테고리 전체 전체 주식전략 전체 주식전략 주식시황 계량분석 시황코멘트 시황코멘트 채권/크레딧 전체 국내채권 국내크레딧 델타원/파생상품 전체 델타원 파생상품 닫기 최근1개

www.kbsec.com

위의 URL로 접속하면 아래와 같은 화면이 나오고 로그인 후 KB 주식시황 보고서를 볼 수 있다.

로그인 전에는 요약본만 열람 가능하다.

반응형

'부의 확장 > 국내주식공부' 카테고리의 다른 글

| DART 전자 공시 - 내부자 주식 매매 확인 방법 (0) | 2021.07.11 |

|---|---|

| 2021-07-09] 염블리 pick 보고서 - LG 애플, 동맹 강화 기대 (0) | 2021.07.10 |

| 2021-07-09] 염블리 pick 보고서 - KB증권 이그전, SK증권 다음주에 볼만한 차트 (0) | 2021.07.10 |

| 2021-07-08] 염블리 pick 보고서 - 삼성전자 (0) | 2021.07.09 |

| 2021-07-02] 염블리 pick 보고서 - SK이노베이션 (0) | 2021.07.04 |